Om FE Fonder

FE Fonder är grundat av Fredrik Skoglund och Erik Selin under 2020. Erik Selin är kund #1, men ej aktiv i bolaget eller i förvaltningen. Målet är att bygga ett företag med fler fonder under förvaltning. Läs mer om FE Fonder här

Om FE Småbolag Sverige

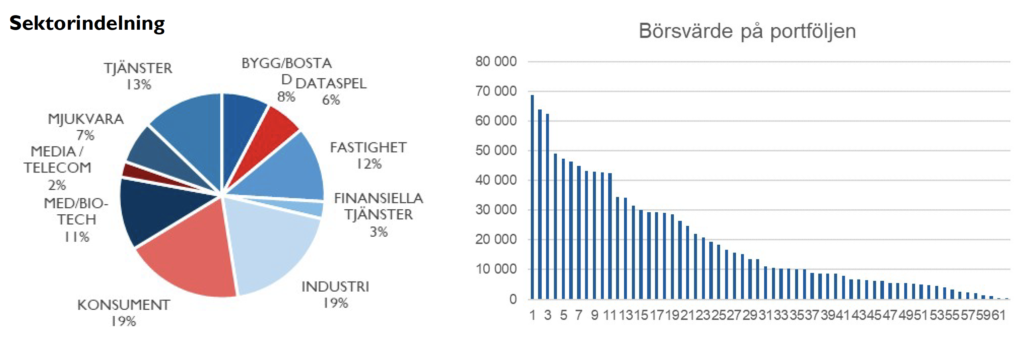

Jag har jobbat med småbolagsaktier i 22 år och älskar mitt arbete. Eftersom samhället förändras snabbt är områden som hållbarhet, digitalisering och transformering våra huvudteman för småbolagsfonden. Och jag tror att morgondagens vinnare kommer att finnas bland småbolag som utmanar de större bolagen. Vi letar dagligen efter innovativa och snabbväxande bolag som är vinnare på dessa trender, inom alla branscher. Inte bara teknikbolag, utan också bolag som vinner på ett förändrat beteende. Aktiv förvaltning kan verkligen göra skillnad eftersom det finns ungefär 400 småbolag att välja mellan, och i normalläget kommer vi ha 45-75 aktier i portföljen. Fonden investerar både i väldigt små bolag och bolag som har upp till 75 miljarder i börsvärde. Det gör att vi kan hitta vinnare tidigt och att vi sen har möjlighet att följa med när bolagen växer och blir stora.

Investerarbrev November 2020

Investerarbrev November 2020

År 2020 har varit det märkligaste året jag har upplevt, både i livet och på börsen. Pandemin har förändrat allt, och till det har jag startat två egna fonder.

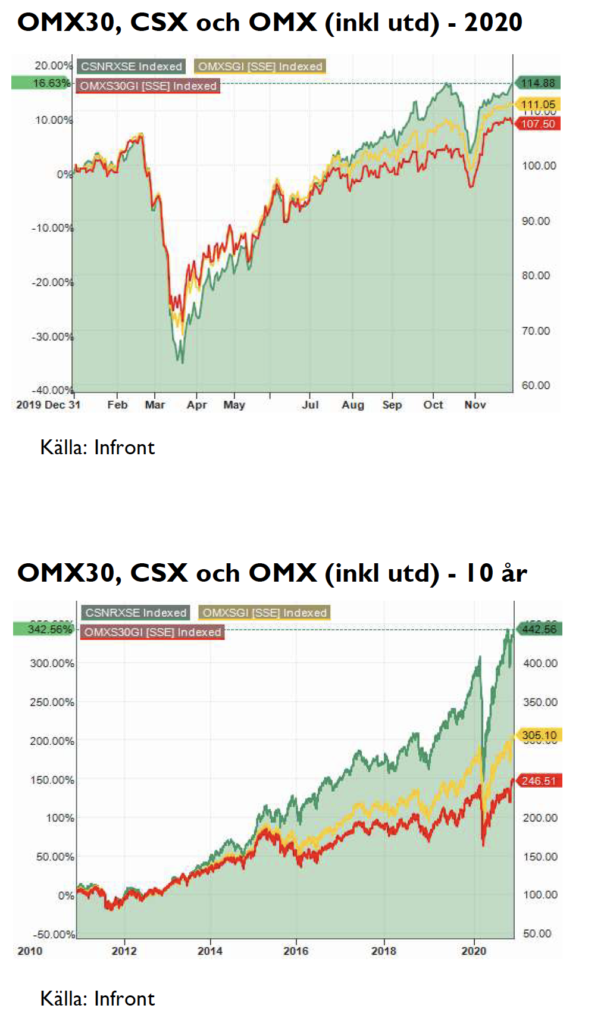

På börsen (gula linjen) började året positivt, för att sedan falla 35% under mars, då Småbolagsaktier (grön linje) föll ca 42%. Efter det har dock återhämtningen varit stark och börsen som helhet är nu upp 11% i år. Småbolagsaktier har hämtat tillbaka det extra tappet och gick förbi börsen under sommaren med en total avkastning på 15% hittills i år. Det är tydligt att investerarna tittar bortom pandemin och dess konsekvenser, samt inser att centralbanker och regeringar kommer fortsätta att stimulera ekonomin. Tittar vi på 10-års grafen, så fortsätter Småbolagsaktier att gå betydligt bättre än börsen som helhet och för OMX30 (de största bolagen) i synnerhet.

Min grundtanke kring omvärldsanalysen bygger på följande resonemang. Tyvärr kommer pandemin att vara tuff i det korta perspektivet, med fler människor drabbade globalt. Regeringar svarar med restriktioner och begränsningar, vilket med stor sannolikhet kommer att tynga Q4-siffrorna i många bolag. På den positiva sidan återfinns vaccin – vilket det i dagsläget hyses stort hopp till på marknaden. UK börjar vaccinera redan i december och signaler kring hur det fortlöper är viktiga att följa.

Givet hur stark marknaden varit, utgår jag från att marknaden har prisat in god distribution av vaccin och att vi kan återgå till ett mer normalt liv under 2021. Min tanke är att efter sommaren 2021, så är sannolikt (hoppas verkligen!) världen på väg mot en mer normal tillvaro under hösten 2021. De positiva nyheterna kring vaccin har gjort att marknaden har börjat prisa in detta scenario, då aktiemarknaden tittar 6-12 månader framåt. Detta är ett av skälen till att vi sett en rotation från tillväxtaktier till valueaktier – eller från coronavinnare till coronaförlorare.

Jag tror även att centralbanker och regeringar runt om i världen fortsätter att stimulera ekonomin. Dels genom att hålla räntorna på låga nivåer, men även genom kraftiga finanspolitiska stimulanser till ekonomin. Ett exempel värt att lyfta fram är EUs långtidsbudget de kommande 7 åren på 1,824 miljarder EUR, där mer än hälften av budgeten ska gå till ökad hållbarhet och digitaliseringar.

Hållbarhet och Digitalisering är tillsammans med Transformering, de trender jag tycker är viktigast att följa i dagsläget. Tillsammans kommer dessa trender att påverka alla bolag i någon form, och vissa kommer att bli vinnare och vissa förlorare. Det är viktigare än någonsin att säkerställa att bolagen i portföljen är rätt positionerade utifrån dessa trender.

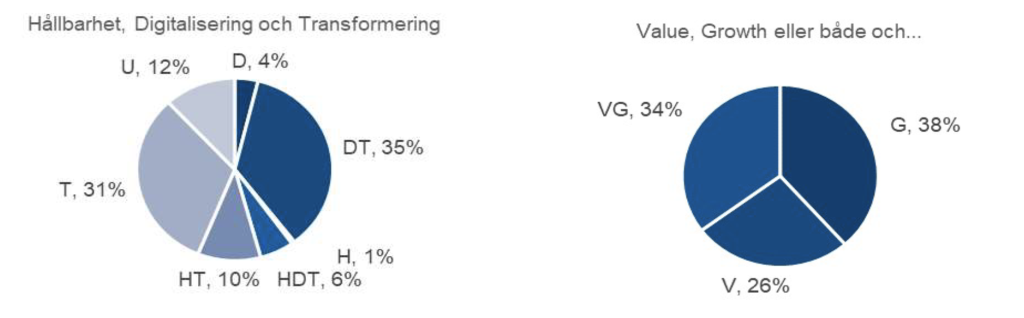

Utöver Hållbarhet, Digitalisering och Transformering – så har det dom sagt varit ett stort fokus på en rotation på börsen mellan tillväxtaktier (growth) eller värdeaktier (value). I ovan två diagram visar vi hur portföljen är positionerad idag utifrån båda dessa perspektiv.

En stor majoritet, 82% av bolagen, är klassificerade som att de är på någon form av transformeringsresa. 41% av bolagen är på en digital transformeringsresa, där flera bolag genomför förändringar av distributionen inom sin bransch. Att det är många transformeringscase, är naturligt, då vi försöker hitta bolag som förändras och som övriga på aktiemarknaden inte uppskattar här och nu på samma sätt som vi. 17% av portföljen är bolag som vi klassificerat Hållbarhet, främst bolag som jobbar med omställning och som inte uppskattas utifrån ett hållbarhetsperspektiv i dagsläget. Vi bedömer att vissa bolag går att positionera inom samtliga teman (HDT), tex återfinns vårt största innehav Husqvarna där. Vi tror att den digitaliseringsresa (och elektrifieringsresa) Husqvarnas konsumenter, produkter och produktion är på, kommer leda till ännu starkare position och betydligt högre vinster för Husqvarna framgent.

Diagrammet kring tillväxt eller värdeaktier, visar med all tydlighet att vi har en bra balans mellan dessa båda faktorer. Vi tror ytterst på att vinsttillväxt (72%) skapar avkastning, men i dagsläget bedömer vi att potentialen är minst lika god i vissa värdeaktier och har därför positionerat portföljen på ett balanserat vis.

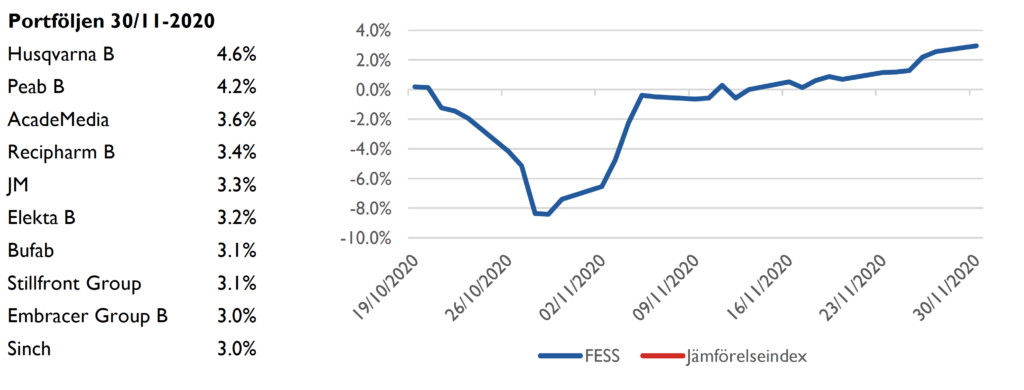

FE Småbolag Sverige fick en minst sagt volatil start under rekylen i Oktober. I November har fonden kommit åter starkt, och är upp 11,2% under November. Sedan start är fonden upp 3% och är genom det 1,3%-enheter före jämförelseindex.

Innehaven i portföljen toppas av Husqvarna – av många skäl. Jag tror att Husqvarna snart kommer få ökad uppskattning för elektrifieringen, digitaliseringen och transformeringen som pågår – och jag skulle inte bli förvånad om aktiemarknaden kommer dra paralleller till Tesla och Nest – fast i trädgården. Till det kommer snart utrullningen inom det kommersiella segmentet för robotgräsklippare – sannolikt en mycket större marknad än konsumentmarknaden – samt mindre priskänslig. Utöver det, tror jag att Husqvarnas arbete inom hållbarhet – Sustainovate, som ska bidra till att minska CO2 (-35% till 2025), öka cirkulära processer (50 initiativ) och få 5 miljoner människor att ta hållbara beslut – kan göra Husqvarna till en ESG vinnare.

Nummer 2 på listan är Peab – som jag ofta refererar till som ett Kinder ägg. De tre delarna jag gillar är – Nordens största och snabbast växande bolag inom infrastrukturmarknaden, jag får ett fint fastighetsbestånd med minst 25% tillväxt per år framgent, samt sist men inte minst – jag får ett av nordens största bolag inom hyresrätter och bostadsrätter med 33,900 byggrätter. Den sistnämnda delen är helt bortglömd av aktiemarknaden, men jag tror att i takt med högre vinster och ökad synlighet under 2021, kommer denna del värderas upp i linje med andra fina bostadsbolag på börsen.

Academedia är troligen den billigaste aktien vi har i portföljen. Jämfört med småbolagssnittet på börsen, så värderas vinsten 2021 för Academedia ca 45% lägre än snittet. Med tanke på att vinsten i 2020 växer +20% och troligen lika mycket 2021 – så är det spektakulärt. Enda skälet till det kan man tro är politisk oro, men med tanke på det politiska läget känns det märkligt. Det troliga är att vinsterna kommer öka, genom förvärv och ökad digitalisering.

Recipharm är en aktie som underskattas av aktiemarknaden, både på kort och lång sikt, tror jag. I det korta kommer bolaget säkerligen att bli en vinnare på vaccindistribution, och i det långa tror jag att pandemin kommer innebära att viktig läkemedelsproduktion i framtiden kommer i större utsträckning att genomföras närmare kunderna. Vilket troligen skulle gynna Recipharm ytterligare, förutom den fortsatta outsourcing trend som redan gynnar dem. Till det, så fortsätter bolaget att framgångsrikt konsolidera branschen.

Bolag 5 på listan, är ett fantastiskt välskött och fint bolag, JM. Aktien stod i 305 innan pandemin, och vid det tillfället trodde vi nog inte bostadspriserna skulle röra sig så mycket uppåt. Nu, efter pandemin, och 15% högre bostadspriser, så står JM runt 275/aktie. Detta känns konstigt givet att bostaden numera värderas högre än någonsin av människor och är i än högre grad den produkt vi konsumerar mest i.

Elekta har drabbats hårt under pandemin, genom att sjukhusen runt om i världen haft fullt fokus på att klara av pandemin. Tyvärr stannar inte cancer upp pga pandemin, utan behovet är fortsatt stort. Jag tror att Elektas marknad kan komma åter fort och givet konsolideringen i sektorn (närmaste konkurrenten Varian uppköpt av Siemens Healthineers) verkar de större spelarna också förvänta sig det. Vi får hoppas att Elekta får blir kvar på börsen.

Bufab är ett välskött förvärvscase och ett av få svenska bolag som gynnas av en starkare krona. Aktien har fått lite fart men värderas fortfarande ca 40% lägre än andra förvärvsbolag inom industrisegmentet, trots betydligt högre vinsttillväxt i år. Med ett starkt kassaflöde och bra ledning, så kanske värderingsgapet till slut stängs.

Stillfront har kommit ned i linje med andra tech-aktier under den senaste månaden. Bolaget som är en av mina verkliga favoriter de senaste åren har tappat sin förvärvspremie, och värderas i linje med Småbolagssnittet på EV/EBITA. Det känns underligt, då det är högst troligt att Jörgen Larsson och hans team på Stillfront kommer fortsätta att konsolidera Free-to-play marknaden ytterligare.

Embracer har inte drabbats lika mycket som Stillfront, men hade inte gått upp riktigt lika mycket heller. Även här är det högst troligt att Lars Wingefors och hans team kommer fortsätta att konsolidera dataspelsbranschen.

Sinch, som i och med Softbanks inträde i aktien, fått sitt slutgiltiga bevis på att Sinch är vårt största globala cloud-case på börsen. Ca 95% av all företags kommunikation är fortfarande emails, medans på konsumentmarknaden är messaging mycket större. Jag tror fortsatt på Sinch konsolidering av marknaden.